2019年10月から消費税が10%に

あなたの会社にも迫られる

会計システムに必要な対応とは?

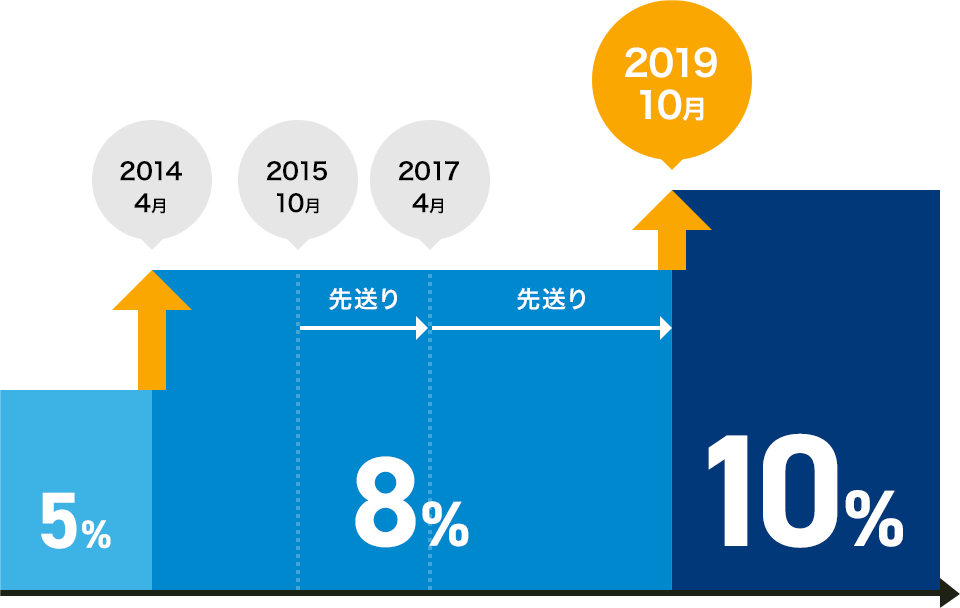

消費税率引き上げの流れ

2019年10月1日より

消費税率が

10%に引き上げられました

消費税率は、2014年4月に8%に引き上げられた後、2015年10月には10%に引き上げられる予定でした。

しかし、増税が経済や生活などに与える影響を懸念し、政府は2度にわたり増税を先送りしていましたが、

とうとう2019年10月1日より10%に引き上げられました。

*最新情報は以下のサイトでご確認ください。

税制改正のポイント

重要なポイントは

「1軽減税率」と「2経過措置」

ポイント 1軽減税率

消費税の増税によって、高所得者層より低所得者層の方が負担が大きくなること(逆進性)を防ぐために、「日々の生活において幅広い消費者が消費・利活用しているものに係る消費税負担を軽減する」という考え方に基づき、特定の品目に対しては軽減税率(8%)が適用されます。

その中でも特に「外食」については食べる場所などによって定義が細かく分類されていますので注意が必要です。

軽減税率の対象となる品目

-

-

新聞

週2回以上発行される新聞

(定期購読契約に基づく)

「外食」の定義

牛丼屋・

牛丼屋・

ハンバーガー店

-

牛丼屋・

牛丼屋・

ハンバーガー店

- テイクアウト

- 店内飲食

コンビニ

コンビニ

-

コンビニ

コンビニ

- 弁当・惣菜

イートインコーナーがある場合でも、

持ち帰りとして販売されるときは

軽減税率を適用

- イートインコーナーでの飲食を

前提に提供される飲食料品

例:トレイに載せて座席まで運ばれる、

返却の必要がある食器に盛られた食品

屋台・

屋台・

フードコート

-

屋台・

屋台・

フードコート

- 屋台での軽食

いすやテーブル等の飲食設備がない場合

- フードコートでの飲食

給食・

給食・

ケータリング等

-

給食・

給食・

ケータリング等

- 有料老人ホーム等での

飲食料品※の提供、学校給食等

- ケータリング・出張料理等

※1食あたり640円以下かつ一日の累計額が1,920円まで

そば屋・ピザ屋

そば屋・ピザ屋

-

そば屋・ピザ屋

そば屋・ピザ屋

- 出前・宅配

- 店内飲食

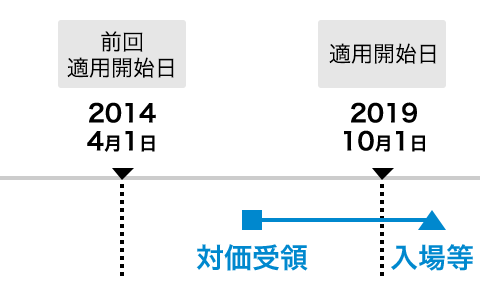

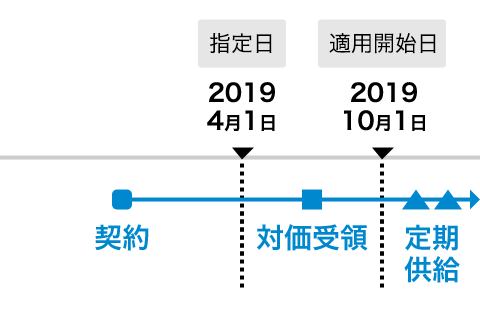

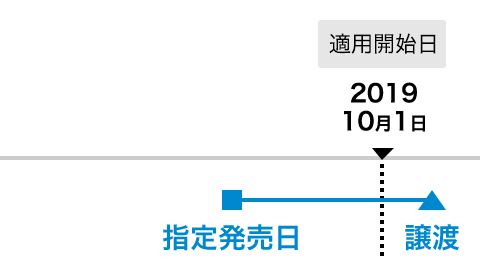

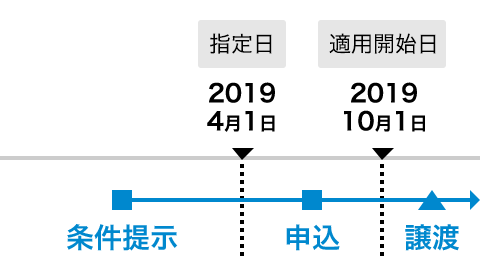

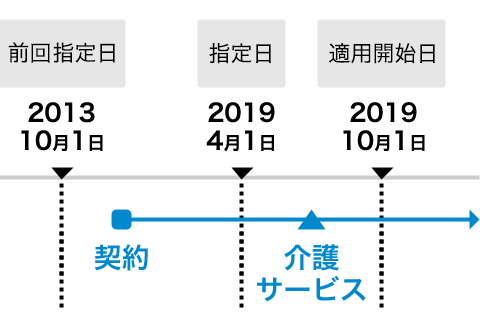

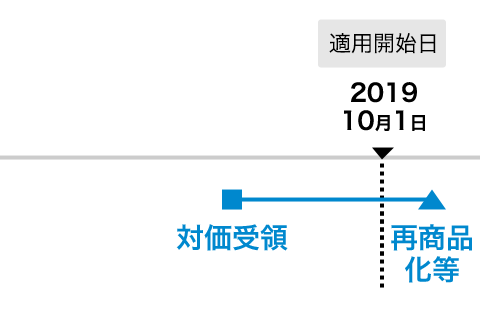

ポイント 2経過措置

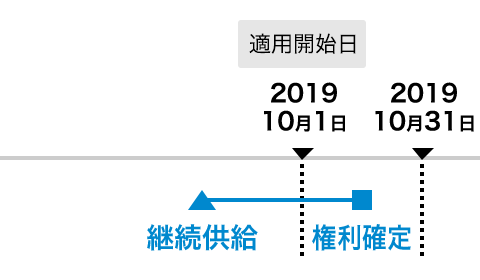

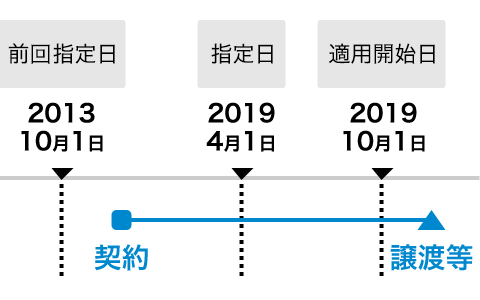

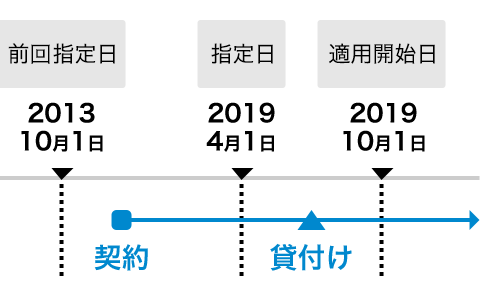

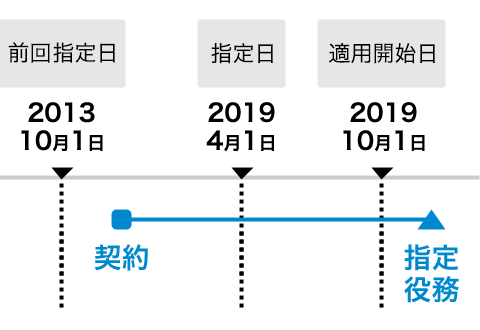

改正後の税率は、適用開始日以後に行われる各種取引に対して適用されますが、適用開始日以後に行われる一部の取引(請負工事や資産の貸付など)については、改正前の税率を適用するという経過措置が講じられています。

主な経過措置の内容

- 適用開始日

- 2019年10月1日(消費税10%引き上げ開始日)

- 指定日

- 2019年4月1日(消費税10%引き上げ開始日の半年前)

- 前回適用開始日

- 2014年4月1日(消費税8%引き上げ開始日)

- 前回指定日

- 2013年10月1日(消費税8%引き上げ開始日の半年前)

軽減税率と経過措置の

8%の内訳

| |

現行 |

2019年10月1日以降 |

| 標準税率 |

軽減税率 |

経過措置 |

| 消費税率 |

6.3% |

7.8% |

6.24% |

6.3% |

| 地方消費税率 |

1.7% |

2.2% |

1.76% |

1.7% |

| 合計 |

8.0% |

10.0% |

8.0% |

8.0% |

| 現行 |

| 消費税率 |

6.3% |

| 地方消費税率 |

1.7% |

| 合計 |

8.0% |

| 2019年10月1日以降 |

| |

標準税率 |

軽減税率 |

経過措置 |

| 消費税率 |

7.8% |

6.24% |

6.3% |

地方

消費税率 |

2.2% |

1.76% |

1.7% |

| 合計 |

10.0% |

8.0% |

8.0% |

自社には軽減税率や経過措置の対象の取引が無いように見えても、

自社には軽減税率や経過措置の対象の取引が無いように見えても、

打ち合わせや忘年会などの飲食関連の経費も対象になるため、

全ての事業者の対応が

必須です

会計システムに必要な対応

これからの会計システムでは

品目ごとに異なった税率を

設定できることが必須

(一定の税率を前提にしたシステムでは対応不可)

軽減税率制度の導入により、商品の仕入れや販売といった取引の中で、標準税率と軽減税率の2つの税率が混在します。

税額計算は、原則として売上または仕入れを税率ごとに区分して行うことが必要です。

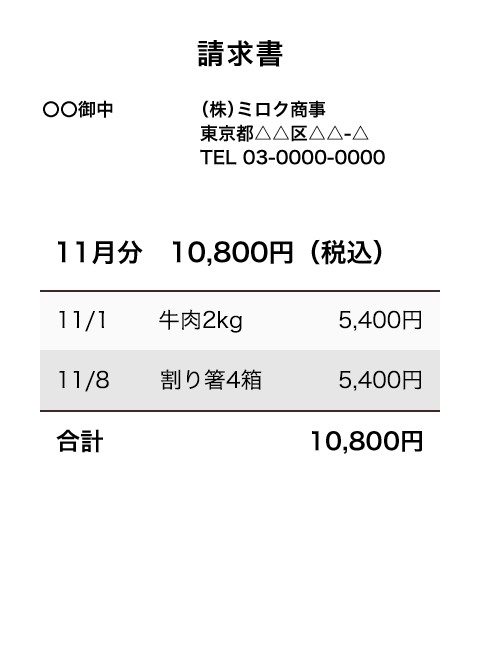

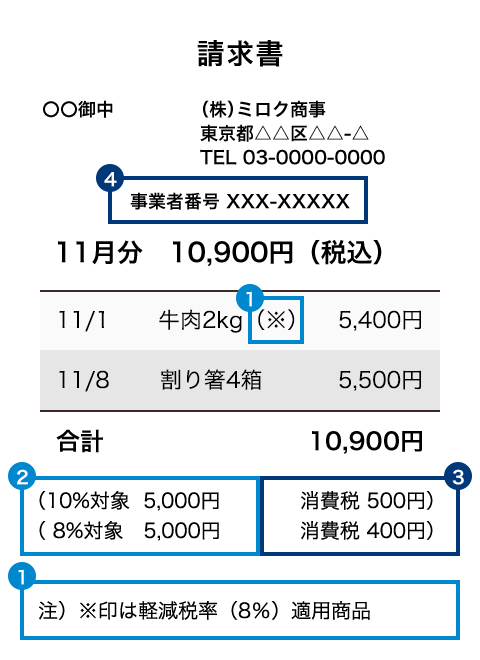

特に請求書等においては必要な記載事項が次の2段階で追加されます。

請求書等の方式の変化

-

2019年10月〜

1区分記載請求書等保存方式

-

2023年10月〜

2適格請求書等保存方式

(インボイス方式)

方式 1区分記載請求書等

保存方式

2019年10月1日から2023年9月30日までの間は、今までの「請求書等保存方式」を維持しつつ、区分経理に対応するための措置として「区分記載請求書等保存方式」が導入されました。

従来の請求書の記載事項に加え、「軽減税率の対象品目である旨」および「税率ごとに区分して合計した対価の額」の2点の追加記載が求められます。

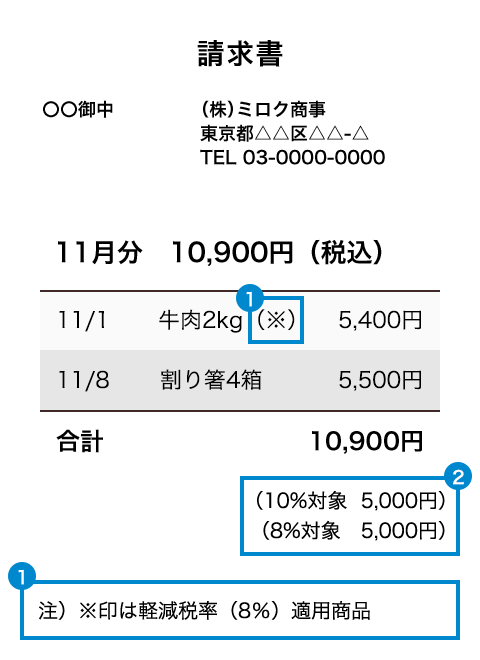

方式 2適格請求書等保存方式

(インボイス方式)

2023年10月1日からは、「適格請求書等保存方式(インボイス方式)」が導入されます。

区分記載請求書等保存方式に加え、「適格請求書発行事業者の登録番号」および「税率ごとに区分して合計した対価の額および適用税率」の2点の追加記載が求められます。

なお、2023年10月1日より、適格請求書発行事業者登録制度の登録を受けた課税事業者は、取引の相手方(課税事業者)から求められた場合の適格請求書等の交付及び写しの保存が義務付けられます(適格請求書発行事業者として登録を受けた課税事業者のみ適格請求書等を交付することができます。)。

なお、適格請求書発行事業者の登録については、2021年10月1日から申請の受付が始まります。

1区分記載請求書等保存方式

と

2適格請求書等保存方式

(インボイス方式)

-

2019年10月1日

軽減税率制度開始

-

経過措置期間(4年間)

-

2023年10月1日

インボイス制度開始

- 請求書等保存方式

(現行制度)

- 1区分記載請求書等保存方式

- 2適格請求書等保存方式

(インボイス方式)

-

記載項目

- ・発行者の氏名または名称

- ・取引年月日

- ・取引内容

- ・取引金額

- ・交付を受ける者の氏名または名称

-

記載項目

- ・発行者の氏名または名称

- ・取引年月日

- ・取引内容

- ・取引金額

- ・交付を受ける者の氏名または名称

- 1軽減税率の対象品目である旨

- 2税率ごとに合計した対価の額

-

記載項目

- ・発行者の氏名または名称

- ・取引年月日

- ・取引内容

- ・取引金額

- ・交付を受ける者の氏名または名称

- 1軽減税率の対象品目である旨

- 2税率ごとに合計した対価の額

- 3税率ごとの消費税額

- 4適格請求書発行事業者の登録番号

-

記載項目

- ・発行者の氏名または名称

- ・取引年月日

- ・取引内容

- ・取引金額

- ・交付を受ける者の氏名または名称

-

記載項目

- ・発行者の氏名または名称

- ・取引年月日

- ・取引内容

- ・取引金額

- ・交付を受ける者の氏名または名称

- 1軽減税率の対象品目である旨

- 2税率ごとに合計した対価の額

-

記載項目

- ・発行者の氏名または名称

- ・取引年月日

- ・取引内容

- ・取引金額

- ・交付を受ける者の氏名または名称

- 1軽減税率の対象品目である旨

- 2税率ごとに合計した対価の額

- 3税率ごとの消費税額

- 4適格請求書発行事業者の登録番号

軽減税率や経過措置の複雑な条件や請求書等の記載事項の追加による

軽減税率や経過措置の複雑な条件や請求書等の記載事項の追加による

仕入税額控除の要件変更など、消費税増税に伴い、

経理業務が複雑化します

これを機に

会計システムの見直しを

しませんか?

MJSの消費税改正対応について

以下の製品シリーズにおいて、消費税率10%への入出力と軽減税率8%および経過措置8%に対応しました。

■会計事務所向けシリーズ

■企業向けシリーズ

- Galileopt DX / Galileopt NX-Plus

- MJSLINK DX / MJSLINK NX-Plus

- MJS税務DX / MJS税務NX-Plus

- Edge Tracker

- ACELINK NX-CE

- かんたんクラウド

- かんたん!シリーズ

- iCompassNX

- MJSお金の管理

- 商い哲人EX

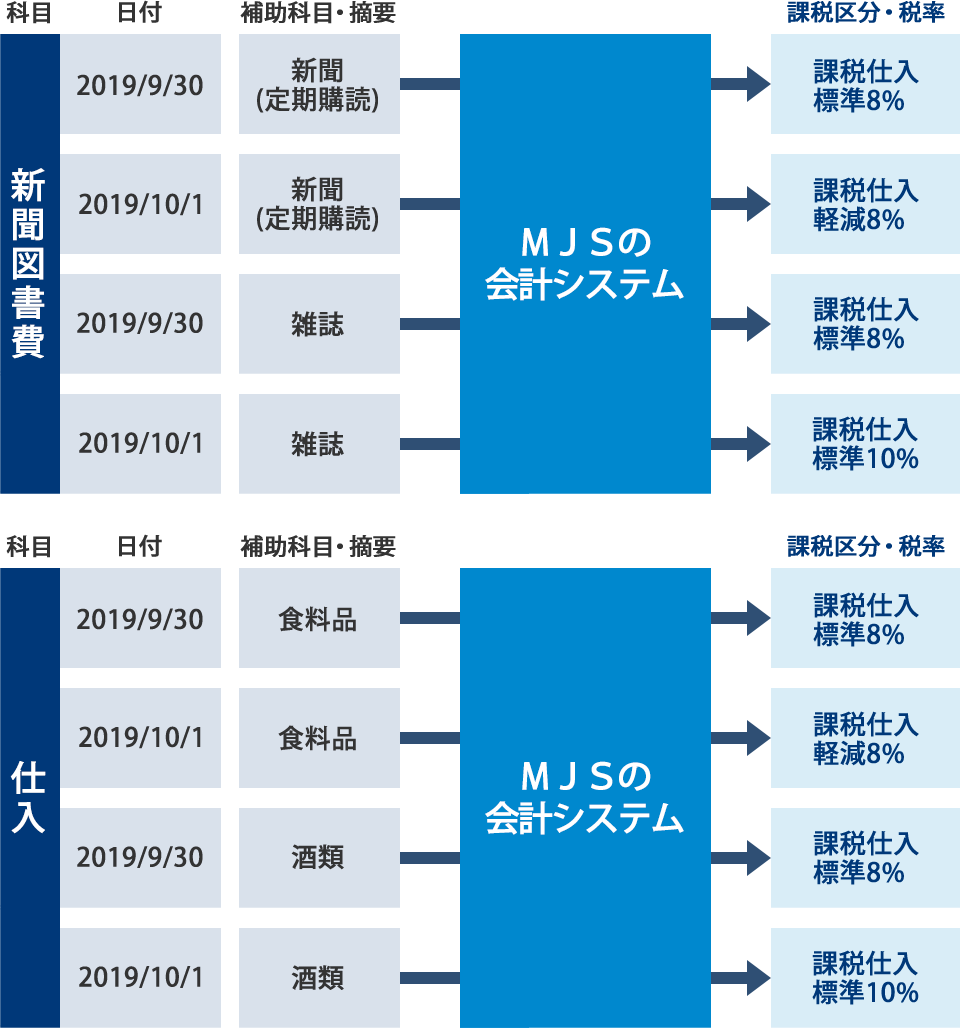

製品の特長 1複数税率に対応!

軽減税率や経過措置によって日付や科目ごとに税率が異なる場合において、それぞれの税率をあらかじめ設定することで、仕訳時に科目に対応した税率が自動で適用されます。仕訳ごとに税率を変更することもできます。

各システムの対応内容は以下の通りです。

1.会計

①会計/消費税申告書

- 消費税率10%への入出力に対応しました。

- 軽減税率8%および経過措置8%に対応しました。

- 軽減税率対象品目の売上税額、仕入税額の計算の特例に対応しました。

- 賃借料など前払する費用は平成31年9月に消費税率10%の入力を可能としました。

(※平成31年10月をまたぐ会計期間の場合に可能。)

- 消費税申告書の新様式に対応しました。

②資産管理

- 消費税率10%の入出力に対応しました。

- リース管理の経過措置8%に対応しました。

2.販売

①販売管理

- 消費税率10%への入出力に対応しました。

- 軽減税率8%および経過措置8%に対応します。

- 伝票・請求書などに印字する軽減税率マークの追加および出力に対応しました。

- 商品マスタに軽減税率区分の設定を追加しました。

②事務所請求管理

- 消費税率10%への入出力に対応しました。

- 経過措置8%に対応しました。

製品の特長 2複数税率・軽減税率に対応!

同じ科目でも、日付や取引内容によって課税区分や税率の判断を要する場合があります。その場合でも当該補助や摘要に課税区分や税率を設定することで、仕訳入力段階で適切な税率を自動表示することができます。

セミナー情報

消費税改正に向けての準備は万全でしょうか。

軽減税率制度に伴う経理業務や会計システムの対応方法など、

あなたの会社に必要な対応を詳しくご説明します。

全国の消費税セミナー

MJSについて

ミロク情報サービスは

「財務および経営情報サービスの専門企業」として

45年以上の実績を

積み上げてきた

財務のプロです。

財務システムの販売だけでなく、情報セキュリティや災害対策などを含め、

システムが正常に機能し業務改善する環境づくりを総合的に支援しております。

* 2009年〜2024年中堅・中小企業向け(年商50億円未満)財務・会計管理ソリューションライセンス売上高 エンドユーザ渡し価格べース 株式会社矢野経済研究所調べ 2025年8月現在

* 本調査結果は、定性的な調査・分析手法による推計である。

牛丼屋・

牛丼屋・ 牛丼屋・

牛丼屋・ コンビニ

コンビニ コンビニ

コンビニ 屋台・

屋台・ 屋台・

屋台・ 給食・

給食・ 給食・

給食・ そば屋・ピザ屋

そば屋・ピザ屋 そば屋・ピザ屋

そば屋・ピザ屋

自社には軽減税率や経過措置の対象の取引が無いように見えても、

自社には軽減税率や経過措置の対象の取引が無いように見えても、

軽減税率や経過措置の複雑な条件や請求書等の記載事項の追加による

仕入税額控除の要件変更など、消費税増税に伴い、

軽減税率や経過措置の複雑な条件や請求書等の記載事項の追加による

仕入税額控除の要件変更など、消費税増税に伴い、