インボイス制度の

制度説明

まずはしっかり制度について理解しましょう!

ポイントを整理して押さえておけば、

どんな対応が必要かが明確になります。

資料請求お申し込みで無料ガイドブック

プレゼント!

制度説明

1.インボイス制度とは

インボイスの保存を要件として仕入税額控除を行う制度

インボイス制度とは、令和5年(2023年)10月1日開始の「消費税の仕入税額控除制度における適格請求書等保存方式」のことです。これは、消費税の仕入税額控除の要件として、適格請求書発行事業者(インボイス発行事業者)から交付を受けた適格請求書(インボイス)の保存を必要とする制度です。

インボイスには、従来の「区分記載請求書」の記載事項に加えて、【適格請求書発行事業者登録番号】、【消費税額と適用税率】を記載します。このインボイスの交付・保存により、正確な消費税額と適用税率を把握・計算し、消費税を納税することになります。

インボイス制度は、欧州やオーストラリア・ニュージーランド・シンガポールなど、海外では以前から行われている制度で、日本でも消費税導入時から検討されていました。日本の消費税は、導入からこれまで税率改定や仕入税額控除の方式の変更を伴いながら、時代に即して変化するとともに、消費税制度の正確性が増してきているともいえます。

インボイスを交付するには適格請求書発行事業者になる必要がある

インボイス制度開始後は、消費税の仕入税額控除を適用するために、事業者はインボイスの交付・保存を行うことになります。

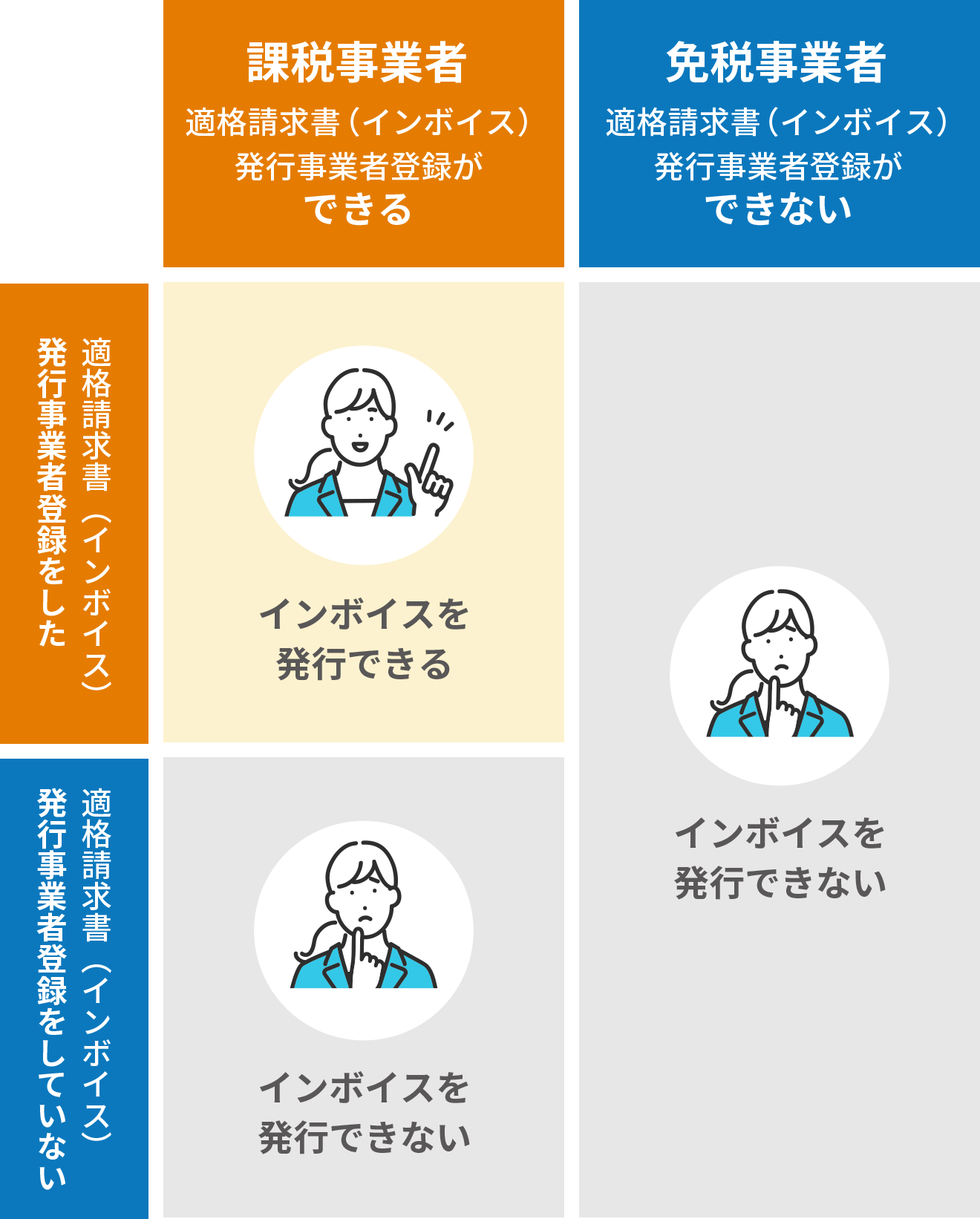

売り手がインボイスを交付するには、インボイス発行事業者になる必要があります。インボイス発行事業者になるためには、消費税の課税事業者が納税地の所轄の税務署長に「適格請求書発行事業者の登録申請書」を提出し、登録を受けます。消費税の課税事業者のうち、適格請求書発行事業者(インボイス発行事業者)として登録した事業者のみがインボイスを交付できるのです。多くの企業が、このインボイス発行事業者になる必要があります。

注意したいのが、インボイス発行事業者として登録申請ができるのは、消費税の課税事業者のみである点です。免税事業者はインボイス発行事業者にはなれません。免税事業者は、課税事業者を選択してインボイス発行事業者登録をするかどうかを判断することになります。

なお、インボイス発行事業者登録は任意です。たとえば、取引の相手が一般消費者や免税事業者、課税事業者だが簡易課税制度を選択している事業者のみの場合は、相手がインボイスを必要としないため、自社がインボイスを交付する場面がないと考えられ、登録を行わないという選択肢もあります。

インボイスを発行できる事業者

対応しないと買い手の課税事業者の納税額が増える。

自社の損失・得意先へ影響

消費税の納税額は、おおまかに言うと、課税売上げにかかる消費税額から課税仕入れにかかる消費税額を控除して計算されます。これを仕入税額控除といいます。インボイス制度が始まると、仕入税額控除の要件としてインボイスの保存が必要になります。

しかし、売り手がインボイス発行事業者ではなく、買い手に対してインボイスを交付できない場合、買い手の事業者はその分の仕入税額控除ができません。このため、消費税の課税事業者である買い手の事業者は、消費税の納税額が増えてしまいます。売り手の事業者がインボイス制度に対応しない場合、得意先へ影響が及ぶことになるのです。それだけでなく、納税額が増えて困った得意先が、今後の取引を差し控える判断をすることもあるかもしれません。そうすると自社の損失にもつながりかねない事態に。この点もふまえて、インボイス制度への対応を考えていく必要があります。

2.消費税のしくみ

買い手から預かった消費税と売り手に支払った消費税の差額を事業者が納付する

インボイス制度を理解するうえでは、消費税のしくみを理解しているとわかりやすくなります。

消費税は、商品・製品の販売やサービスの提供などの取引に対して課税される税で、消費者が負担し事業者が納付します。消費者が商品を買った時に、その代金とともに消費者が負担するべき消費税額を事業者に預け、事業者が消費税を申告・納税するしくみになっています。

原材料や商品・製品は流通の中で取引され、さまざまな段階を経て消費者に届きますが、その各段階で毎回消費税を課税されると二重三重に課税されてしまうことになります。そのため、各事業者の課税売上げに係る消費税額から課税仕入れに係る消費税額を差し引いて申告・納付することで、消費税額が転嫁されていき、重複して課税されることを防ぐしくみになっています。

仕入税額控除とは

事業者の消費税の納税額の計算において、課税売上げに係る消費税額から課税仕入れに係る消費税額を控除することを、「仕入税額控除」といいます。

【課税売上げにかかる消費税額 - 課税仕入れにかかる消費税額 = 消費税の納税額】となります。ここで控除する〈課税仕入れにかかる消費税額〉の計算方法は、消費税の計算方法として「一般課税」と「簡易課税」のどちらを選択するかにより異なります。

消費税の計算方法

- 一般課税:

課税売上げに係る消費税額から課税仕入れに係る消費税額を控除して、納付する消費税額を計算する - 簡易課税:

課税売上げに係る消費税額に、事業に応じた一定の「みなし仕入率」を掛けた金額を課税仕入れに係る消費税額とみなして、納付する消費税額を計算する

一般課税の場合、課税売上げに係る消費税額から課税仕入れに係る消費税額の“実額”を控除して、納付する消費税額を計算します。このため、課税仕入れにかかる消費税額の実額を把握するために、【帳簿への記載】と【請求書等の書類の保存】の両方が必要です。

簡易課税の場合、課税売上げにかかる消費税額に国税庁の定めるみなし仕入れ率をかけた金額を“課税仕入れにかかる消費税額とみなして”納付する消費税額を計算するため、仕入税額控除の要件として【帳簿への記載】及び【請求書等の書類の保存】は求められていません。

※なお、簡易課税は、基準期間の課税売上高が5,000万円以下の事業者が、「消費税簡易課税制度選択届出書」を事前に納税地の所轄税務署長に提出することで適用することができます。

多数の事業者に一般課税が適用されていますが、この一般課税の中で求められる【請求書等の書類の保存】について、令和5年(2023年)10月1日以降は、原則として仕入税額控除を行うためにインボイスの保存が求められます。

消費税のしくみ

インボイス制度開始前の問題点

消費税は、消費者が負担する消費税が事業者を通じて転嫁・申告・納付されることを想定したしくみになっています。しかし、令和5年9月30日までの「区分記載請求書等保存方式」では請求書等に【消費税額と適用税率】の明記が義務化されていないこともあり、売り手と買い手が正確な消費税額を把握しにくいという現状があります。

また、小規模な事業者の事務負担や税務執行コストへの配慮から、「事業者免税点制度」という特例措置が設けられていて、基準期間の課税売上高が1,000万円以下の事業者は消費税を納める義務が免除されています。この対象を免税事業者と呼びます。免税事業者には消費者から預かった消費税を申告・納付する義務がないため、本来国に納められるべき消費税が、免税事業者の収益となります。これは「益税」と呼ばれ、消費税の趣旨に反するということで疑問視されてきました。一方で、免税事業者からの仕入れを行う課税事業者は、免税事業者からの課税仕入れについても仕入税額控除ができるため、消費税の正確な転嫁が行われません。

事業者にとって大きな事務負担を軽減することと、消費税の趣旨にかなう消費税額の正確な転嫁・申告・納付を目指すことの間で、さまざまな意見があり検討がなされています。

インボイス制度導入の目的・意義は、正確な消費税額を把握し転嫁すること

インボイス制度では、売り手と買い手がやりとりする請求書等(インボイス)に、【消費税額と適用税率】を明記することが求められます。売り手と買い手の双方がインボイスによって正確に消費税額を把握し、これをもとに消費税の申告・納付を行うことになります。

また、インボイス発行事業者(=課税事業者)が発行するインボイスを仕入税額控除の要件とすることで、消費税額の正確な転嫁・申告・納付が行われ、同時に益税も解消されます。

このように、インボイス制度の目的・意義には、売り手と買い手の双方が正確な消費税額を把握し、転嫁・申告・納付することが背景にあります。

3.インボイス制度開始による

主な変更点

インボイス制度開始により、事業者にとってどのような変更点があるのでしょうか。

主な変更点は次の4点です。

適格請求書等保存方式

(インボイス制度)への移行

|

令和元年(2019年)10月~ 区分記載請求書等保存方式 |

令和5年(2023年)10月~ 適格請求書等保存方式 (インボイス制度) |

|

|---|---|---|

| 請求書等への 記載事項 |

|

|

| 仕入税額控除の 要件 |

|

|

変更点①売り手:インボイスを発行するには適格請求書発行事業者になる必要がある

消費税の仕入税額控除の要件であるインボイスを発行するには、売り手の事業者はインボイス発行事業者になる必要があります。適格請求書発行事業者登録申請を行います。

変更点②売り手:請求書の記載事項が変わる

インボイス発行事業者には、課税事業者である取引先から求められた場合にインボイスを交付する義務と、その控えを保存する義務が課されます。区分記載請求書等保存方式で使っている請求書等と、インボイス制度で使う請求書等(インボイス)では、求められる記載事項が変わります。売り手の事業者は、請求書等のフォーマットを見直し、記載事項をもれなく記載します。多くの場合、フォーマットをがらりと変える必要はなく、これをベースにして記載事項をいくつか追加するようなイメージです。

変更点③買い手:インボイスの確認・保存を行う

消費税の仕入税額控除を行うために、インボイスの確認・保存を行うことになります。買い手の事業者は、受け取った請求書等をインボイスとそうでない請求書に分け、インボイスには記載事項が正しく記載されているかを確認します。

また、インボイス制度開始後は、区分記載請求書等保存方式では請求書等の保存を求められていない3万円未満の取引についても、原則は請求書等の保存と帳簿への記載の両方が求められます。そのため、たとえば日々の経費精算の領収書など、少額で件数が多いものも保存する必要が出てきます。保存するべき書類の数が増えます。

ただし、令和5年度税制改正で、一定規模以下の事業者を対象に、インボイス制度開始から6年間、1万円未満の取引ならインボイスがなくても仕入税額控除が受けられる特例が設けられました(少額特例)。国税庁のホームページなどで詳細を確認しましょう。

変更点④買い手:インボイスの有無で経理処理・仕入税額控除が異なるようになる

インボイスがある取引は仕入税額控除の対象とし、ない取引は仕入税額控除の対象としないという処理を行うことになります。ただし、インボイスがない取引でも、立替金の取扱い、口座振替による支払い、従業員の経費精算や旅費交通費・通勤手当の支給、など例外があります。国税庁のQ&Aを参照したり、顧問税理士に聞くなどしてルールを確認のうえ、経理処理を行います。

変更点⑤両方:デジタルインボイスが開始

消費税法上では請求書等を電磁的記録(=電子データ)により交付・保存することも認められます。請求書のPDFのメール添付やクラウドサービスからのダウンロードが認められるほか、インボイス制度の開始とともに、インボイスの情報をデータでやりとりする「デジタルインボイス」が開始します。請求書のやりとりや会計・税務の業務を効率化させるために、デジタルインボイスの活用が注目されています。インボイスを電子データで交付・保存する場合は、電子帳簿保存法にのっとった電子保存の体制を整えます。

【今知っておくべき”デジタルインボイス”】へ4.事業者がやるべきこと

売り手はインボイスを交付すること、買い手は保存することに注目

インボイス制度への対応準備は、消費税の課税事業者と免税事業者、取引の売り手と買い手、といった立場によってポイントがあります。なかでも、売り手の立場では、インボイス発行事業者になるとインボイスを交付し控えを保存する義務が生じるため、特に準備が大切です。

売り手の立場で注目するべき点は、インボイスを適切に交付・保存することです。インボイス発行事業者登録を行う、請求書等のフォーマットを見直す、控えを適切に保存する体制を整える、といった準備をしましょう。併せて請求書等の交付・保存に適したシステムの検討も進めます。

買い手の立場で注目するべき点は、交付を受けた請求書等がインボイスであるかを確認し、適切に保存することです。どの書類をインボイスとして扱うのかを確認する、電子で受け取る請求書等がある場合に電子帳簿保存法にのっとった保存体制を整えておく、といった準備をしましょう。こちらも、併せてシステムの検討が必要になるでしょう。

免税事業者、免税事業者と取引がある事業者が注目するべき点は、免税事業者がインボイス発行事業者になるかどうかです。インボイス発行事業者は消費税の課税事業者である必要があるため、免税事業者は課税選択の検討をします。インボイス発行事業者になる場合もならない場合も、これまで申告・納付が発生していなかった消費税額相当分について、売り手と買い手のどちらが負担するか、価格交渉が必要なケースもあるかもしれません。

準備の詳細は【インボイス制度 特集ページ 対応のポイント】へ監修者プロフィール

略歴

学習院大学経済学部卒業。第48回税理士試験合格。住友信託銀行(株)を経て、現在、税理士法人平川会計パートナーズ勤務。日本税務会計学会会員。

主な著書等

『令和5年度よくわかる税制改正と実務の徹底対策』(共著)日本法令

『消費税 複数税率の申告実務-区分経理からインボイスまで-』(ぎょうせい)

『記載例でわかる 軽減税率対応 消費税 区分経理・申告ガイドブック』(平川会計パートナーズ編著)ぎょうせい

『法人税税務証拠フォーム作成マニュアル』(共著)日本法令

『[改訂版]事例式 資産をめぐる複数税目の実務』(共著)新日本法規出版

『業種別税務・会計実務処理マニュアル』(共著)新日本法規出版

『令和3年版 地方税Q&A』(全国女性税理士連盟編著)大蔵財務協会

『中小企業の会計要領と実務』(共著)税務経理協会

『金融所得課税がこんなに変わる』(共著)税務経理協会

『中小企業会計指針の入門Q&A』(共著)税務経理協会

『業種別で見る消費税8%』(共著)税務研究会

『税務疎明事典(資産税編)』(共著)ぎょうせい

『税務疎明事典(クロスセクション編)』(共著)ぎょうせい

税理士

税理士法人平川会計パートナーズ

MJS税経システム研究所 客員研究員

佐々木 京子(ささき・きょうこ)

経営課題の解決に共に向き合うパートナー

ミロク情報サービス

ミロク情報サービス

\お気軽にご相談ください。/

資料請求 はこちら