流動比率が高い会社は良い会社? 高すぎる流動比率に潜む罠とは

2024年5月23日

質問

卸売業を営む「みろく販売社」は、主要な取引金融機関の担当者から、安全性指標の一つである流動比率(流動資産÷流動負債×100)を200%以上に保つよう要望されてきました。そこで、同社は同業他社よりも圧倒的に高い300%の流動比率を維持してきましたが、同社の収益性は全く向上しません。収益性の向上に向けて、財務担当者であるあなたはどのような策を講じますか?

パターン1

固定資産を売却することで現預金を増やし、流動比率をさらに高める努力をする。

パターン2

要求されている以上に高い流動比率を維持する必要はないので、短期の借入を行って流動負債を増やし、流動比率を下げる。

パターン3

流動資産の構成要素を見直し、資産の効率的利用を検討する。

この質問をイメージして以下のストーリーをお読みください。

|

|

流動比率の見直しで収益性が上向きに

卸売業を営む「みろく販売社」は、長きにわたって安定的な経営を続けてきました。取引金融機関の評価も高く、融資担当者は同社に対して安全性指標の一つである流動比率を高い水準に維持することを求めています。みろく販売社は、これに従って流動比率を高める努力をしてきましたが、流動比率が高まる一方で、同社の収益性(投資に対する利益率)はなかなか向上せずにいました。

そこで、同社の財務担当者は、安定的な経営を維持しつつ収益性の向上を図るために、自社の流動比率について見直しを行うことにしました。その結果、同社が抱えるある問題に気付き、これを解消することで収益性は徐々に向上し始めることとなったのです。

数カ月前 ~ある日の経営会議にて

社長

今期もわが社の財務状況は良好のようだね。わが社の取引金融機関であるA銀行の融資担当者も、とても良い評価をしてくれているようだ

A銀行は安全性指標の一つである流動比率を重視しており、200%以上の流動比率を求めています。わが社の流動比率は300%を超えていますし、多額の現金も保有しています。A銀行にとって、わが社は極めて安全な融資先という評価となっているようですね

財務担当

社長

そうなんだよ。A銀行からの評価は高いんだが、本当にわが社の業績は良好なんだろうか…。実は、先日ある会合で同業のB社社長とお互いの会社の業績について話していたんだが、わが社は収益性が低いと厳しい指摘をされてしまったんだ

なかなか手厳しいご指摘ですが、ごもっともかもしれませんね

財務担当

社長

B社の流動比率はわが社よりも圧倒的に低いのに、なぜわが社の収益性はB社より劣っているんだろう。何か手を打たねば!

質問

卸売業を営む「みろく販売社」は、主要な取引先の金融機関担当者から、安全性指標の一つである流動比率(流動資産/流動負債×100)を200%以上に保つよう要望されてきました。そこで、同社は同業他社よりも圧倒的に高い300%の流動比率を維持してきましたが、同社の収益性は全く向上しません。収益性の向上に向けて、財務担当者であるあなたはどのような策を講じますか?

▼あなたの思うパターンをクリック▼

パターン1

固定資産を売却することで現預金を増やし、流動比率をさらに高める努力をする。

パターン2

要求されている以上に高い流動比率を維持する必要はないので、短期の借入を行って流動負債を増やし、流動比率を下げる。

パターン3

流動資産の構成要素を見直し、資産の効率的利用を検討する。

流動比率が高いということは、流動負債(一年以内に支払期限が訪れる負債)を支払うのに必要な流動資産(短期のうちに換金可能な資産)を保有していることを意味します。固定資産を売却するなどして流動資産を増やし、流動比率を高め、支払いに必要な資金が不足するリスクを軽減することができますが、高すぎる流動比率は、収益性を低下させる可能性もある点に注意が必要です。

高すぎる流動比率は収益性を低下させる可能性があるため、適正な流動比率の水準に近づける必要があります。流動比率は流動資産÷流動負債×100で計算されるため、短期の借入(流動負債)を増やすことでも流動比率を引き下げることが可能です。しかし、借入を増やすことで金利の支払いも増えることになるため、さらに収益性を低下させる可能性もあります。まずは、資産サイドを見直し、収益性を見直す工夫をすることが必要です。

みろく販売社は、資産サイドを見直すことで、適正な流動比率の水準に近づけることにしました。過剰に抱えていた現金を投資に振り向けたり、過剰な在庫を圧縮したりすることで、収益性を改善することにしたのです。

収益性を低下させる流動資産を見極める

一般的に、高い流動比率は高い支払能力を意味します。短期のうちに支払いが必要となる流動負債に対して、それを支払うために必要となる十分な流動資産を有していれば、支払いが滞るリスクを小さくすることができるからです。

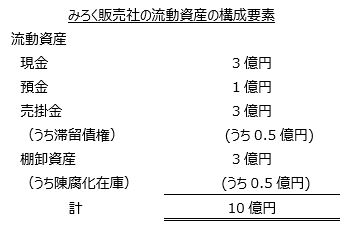

しかし、多くの流動資産を抱えることが経営上望ましいかというと、必ずしもそうとは言えません。みろく販売社の財務担当者は、自社の流動資産10億円の内訳を確認するとともに、流動比率が高いことの意味を改めて検討してみることにしたのです。

わが社の流動資産の内訳について整理してみたところ、ある問題に気付きました

財務担当

社長

どんな問題があるんだ?

まず、わが社は流動資産10億円のうち3億円を現金として保有しています。現金自体は、営業活動、投資活動、財務活動のいずれの活動にも投入されていない資金ですので、何の利益も生むことはありません。また、低金利時代においては預金もほとんど利息がつきませんので、現金と同様に利益を生まない資産と見て良いと思います

財務担当

社長

なるほど、わが社の流動資産のうち、4割の資産がほとんど利益を生んでいないということか

その他、売掛金の中にも回収が滞っている滞留債権があったり、在庫の中にも売れずに倉庫に保管され続けたりしているものがあります。これらも、全く利益を生まない資産ということになります

財務担当

社長

なんと! わが社の流動資産10億円のうち、半分の5億円(現金+預金+滞留債権+陳腐化在庫)は全く利益を生んでいないということなのだな

おっしゃるとおりです。わが社は利益を生まない流動資産をたくさん抱えている状態であり、それが収益性を低下させている要因ともなっているようです

財務担当

現金や預金を多く保有することは、いざという時の支払いの財源を確保する上でとても重要です。しかし、過剰な現金・預金を保有するということは、事業や投資などの利益を生む機会に資金を活用できていないということでもあります。その他にも、滞留債権、陳腐化在庫などを多く抱えることで流動資産が大きく膨らみ、流動比率が計算上大きくなっていることもあります。

流動比率が高すぎる場合には、利益を生まない資産を過剰に抱えていないかを改めて確認するとともに、余剰資金を事業や投資に振り向けるなど、収益性を高める方法を検討する必要があるでしょう。

「流動比率」

流動比率とは、1年以内に返済期限が到来する負債を、1年以内に換金可能な資産で賄えるかどうかを表した指標で、以下のように計算されます。

流動比率=流動資産÷流動負債×100

流動比率は、短期的な債務返済能力(ソルベンシー)を測定する代表的な指標であり、資金繰りのトラブルなどによって、将来的に債務の返済ができない事態に陥る可能性がないか判断するために用いられます。一般的には200%程度が望ましい(すなわち、一年以内に支払いの必要がある流動負債に対して、一年以内に現金化される流動資産を倍の額有していること)が望ましいと言われますが、資産の流動化手段が多様になっている現在においては、流動負債の倍の資産を持つことは、企業の収益性を低下させるのではないかとの批判もあります。

経営センスチェックの記事の中から、資金繰りの改善、好業績を錯覚しないためのポイントなど、テーマにそっておススメの記事を抜粋した特別版冊子を掲載しています。

最新版では、「値上げ前に考えたいコスト削減方法」について取り上げています。世界的な原油や原材料の価格高騰により、値上げが多い一方、競争戦略的に値上げをしない、または値下げに踏み切る企業もありました。

皆さまがコスト削減するにあたり、ぜひ参考にご覧ください!

X(旧Twitter)で最新情報をお届けしています

Tweets by mjs_zeikei